船用燃料油市场分析_出口船用燃料油价格走势

1.谁可以详细说说,十二月份以后的石油价格走势怎么样?

2.船燃在哪些港免税

3.世界三大石油报价体系是什么?大连油是以什么报价为基础?

目前国际原油对大宗商品的具体影响而言可分为两个层面。一方面,地缘政治危机引发的原油暴涨更多的是加剧市场对于通胀以及对经济复苏前景的担忧,利空的影响较为明显;另一方面,从对其他商品的成本传导机制来说,原油价格上涨会造成运输成本上升。这对金属和农产品价格都有一定利多影响。而对于下游化工品而言,油价上涨还会直接带来化工品原材料价格上涨,从而抬升化工品成本底线。

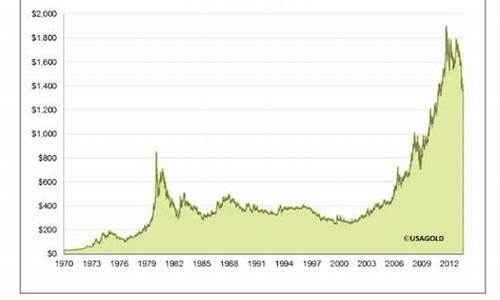

能源化工受影响最大

东证期货研究所认为,燃料油与国际原油的相关性最高,因为原油在化工产业中作为燃料油的上游原料,其价格变化一直通过成本传递来影响下游燃料油现货和期货的价格。根据东证期货研究所设计的燃料油指数和原油指数月收盘价相关性模型(以2005年1月至2011年1月间的日收盘价数据为样本),通过相关系数计算可以得出,原油与燃料油相关系数为0.82,属于高度相关。但由于燃料油目前改为大合约,它的活跃性有所降低,从而导致近期燃料油的行情较为稳定,受到原油价格的影响开始变小。

塑料(聚乙烯)与PVC(聚氯乙烯)走势则更多取决于其自身供需面。就塑料而言,原油价格主要通过“原油-石脑油-乙烯-聚乙烯”这样的生产链进行传导。但是,塑料在我国属于垄断型市场,80%的产能集中在中石化、中石油这两家企业,因此塑料价格往往距离成本线有一定距离,成本对产品的价格作用较小,塑料价格更多的是依赖于石化厂库存水平、下游需求以及石化厂的定价策略。

国内PVC(聚氯乙烯)与原油的相关性更低,这主要是因为我国PVC生产主要以电石法为主,占总产能的75%,而以原油为主要原料的乙烯法PVC并未占据市场主流。

光大期货焦炭分析师唐嘉宾表示,焦炭属于煤炭的下游产品,是由炼焦煤在焦炉中提炼所得。一旦煤价上涨,焦炭将由于其成本因素,导致自身价格有所提升。从基本面来看,作为全球最主要的两大基础能源,原油和煤具有高度的替代性,一旦两者中有一个价格上涨,另一个将会因其替代性获得更多需求。从中长期来看,原油价格如果维持高位或者继续上涨将对整个焦炭行业形成一定的利多支撑。

农产品与原油相关性较高

东证期货研究所郭华表示,根据对原油与农产品中的谷物及食用油的相关性分析,可以发现农产品与国际原油价格相关性非常高(相关系数接近0.9)。这也说明在原油价格看涨的预期下,农产品价格将会受其推动而上涨。

首先,原油价格上涨将会导致航空、运输、基础原材料价格上涨,企业运营成本增加。我国大部分油籽和油脂进出口基本是通过船运,涉及到能源消耗,跟原油相关性非常大,原油上涨必然增加运输成本,将直接推高进口农产品价格。近几年来,我国主要的油籽和油脂进口量非常大,尤以大豆、棕榈油和菜籽为主,并且玉米、棉花进口量近几年来也出现增加的趋势,因此原油上涨势必会抬升这些农产品进口成本。

其次,由于在原油与各种油脂比价的变化过程中,生物能源对于原油的替代效应非常明显,其发展速度要受制于传统能源(石油、煤炭)价格的制约。当原油价格超过70美元,生物能源生产就能够带来利润。也就是说,只要原油价格高于这个门槛,生物能源生产就有扩大趋势。而一旦生物能源生产全面展开,将会刺激生物能源原料需求的爆发式上涨,使大批粮食被转化为生物燃料,如玉米乙醇、植物油等。而这将推动生物燃料原料成本即农产品价格的上涨。此外,能源价格的上涨,还会导致农民为化肥、柴油(使用农业机械和运输)支付更高的成本,这也将传导到农产品价格上,推动农产品价格上涨。

业内人士指出,虽然原油目前仍处于大宗商品“领头羊”的地位,但实际上原油对大宗商品的影响正在发生微妙变化,而国际政治经济局势和宏观经济政策变化带来的系统性风险正取代原油价格成为影响几乎所有大宗商品的主要因素。原油价格目前对于国内大宗商品的影响有弱化趋势。

谁可以详细说说,十二月份以后的石油价格走势怎么样?

国际方面。中国在国际原油市场上发挥着越来越重要的作用,一直是国际投机资金投机的重要因素。人民币升值等于美元贬值。原油以美元计价。因此,人民币升值将直接对国际原油价格有利。

首先,人民币升值将直接降低中国原油进口成本。认为,国内成品油价格的确定主要基于国际成品油市场。原油进口成本降低带来的效益主要被处于垄断地位的流通和生产环节与跨国公司的转移定价策略截获,终端消费环节的效益将非常有限,也就是说,各种以人民币计价的成品油价格将继续保持高位运行,价格不会大幅下跌。与此同时,进口成本的下降将增强外国原油供应商对中国购买力提高的期望,这将有利于国际原油市场。此外,人民币升值将增强国际市场对中国长期经济发展的信心,这也是国际原油价格的一个积极因素。上海燃油期货市场也将受到上述积极因素的影响。

首先,人民币升值在短期内会在一定程度上抑制中国商品出口和外资进入,进而对中国快速发展的经济产生一定的负面影响。中国经济增长放缓将降低中国原油进口需求的增长速度,这无疑对国际原油市场不利。当然,这一不利因素将间接影响上海燃油期货市场。更直接的说,中国是燃料油进口大国,燃料油是中国唯一面向市场的成品油。人民币升值将直接导致以人民币计价的燃油现货价格下跌,这对上海燃油期货市场显然是不利的。

与此同时,人民币汇率的调整伴随着人民币汇率波动机制的变化和更多外汇交易品种的出现。因此,一些投机资金将从商品期货市场转向外汇市场和外商投资,这也将是上海燃油期货市场的一个负面因素。总之,对于国际和国内石油市场而言,人民币升值将在短期内并存。单就上海燃料油期货市场而言,长短期效应基本上相互抵消,价格波动不大。此外,由于石油需求/价格弹性相对较弱,进口成本的下降不会刺激中国原油需求的大幅增长,因此很难对国际原油价格构成绝对收益。但人民币升值的短期效应仍将刺激国际原油价格大幅上涨,从而带动上海燃料油期货价格同步上涨。

船燃在哪些港免税

南风金融网2010年11月22日燃料油早评 央行再度上调存准,市场面临考验 投资策略:燃料油下跌空间不大,下破60日均线多单继续分批介入。交投区间4640- 4750。 今日关注:美元走势 市场分析: 2010年11月19日,上海燃料油1103合约开盘价4800元;收盘价4764元,较上一交易日上 涨27元。成交量98126手;持仓量75780手。 华南市场,渣油市场价格持稳,高硫渣油实际成交约在4200元/吨左右,个别炼厂出货尚 可。华东市场,今日混调高硫180cst主流成交价跌10至4670-4720元/吨。油浆市场,当地 主流价格3900-4000元/吨。山东渣油市场,今日低硫渣油主流成交价格4700-4750元/吨, 中硫渣油主流报价4600-4650元/吨,但因市场观望气氛渐浓,使得价格面临下滑的压力。 油浆市场,今日市场主流成交价格在3900-3950元/吨。进口燃料油市场价格走低,韩国直 馏高硫180cst估价5050-5090元/吨,俄罗斯M100估价跌10至5240-5280元/吨。 纽约时间11月19日,NYMEX 12月原油合约收低0.34美元,或0.4%,报每桶81.51美元。成 交量清淡,因周五是12月原油合约的到期日。 白俄罗斯经济部18日称,白俄罗斯将从2011年1月1日起把石油过境关税提高2.5%, 将是每吨石油产品每100公里1.64美元。 美国石油协会(API)周五公布,美国10月原油和成品油需求同比增长1.3%,因经济持续复 苏令燃油消费增加。API月度供需报告显示,美国10月扣除出口的石油发货量平均每日为 1905.1万桶,较去年同期增加24.8万桶。 原文地址; ://.nfinv/2010/1122/46454.html

求纳

世界三大石油报价体系是什么?大连油是以什么报价为基础?

广西北部湾港,海南省沿海港口。

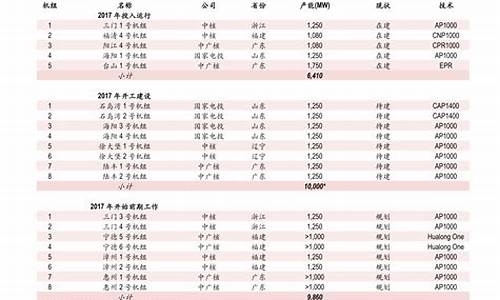

1、开启了中国船燃在广西北部湾港出口退税船用燃料油供应,标志着北部湾港保税燃油供应基地正式运营。

2、在洋浦锚地完成对两艘外籍国际集装箱船舶的低硫燃料油加注,标志着国际航行船舶加注燃料油实行出口免税政策在海南省正式落地实施。

国际国内原油成品油的市场作价机制

原油作为当今世界的主要能源,是对各个国家都具有战略性意义的商品。世界原油贸易市场经过几十年的发展,市场游戏规则已相当完善。目前,国际原油市场的原油都是以世界各主要地区的标准油为基准作价。按4个主要地域划分,主要有以下5种作价公式:

1、美国西得克萨斯中质原油WTI(WESTTEXASINTERMEDIUM)。所有在美国生产或销售往美国的原油都以它为基准油作价。其主要交易方式为NYMEX交易,价格每时每刻都在变化,成交非常活跃;此外,还有场外交易。NYMEX的轻质低硫原油期货是目前世界上商品期货中成交量最大的一种。由于该合约良好的流动性以及很高的价格透明度,NYMEX的轻质低硫原油期货价格被看作是世界石油市场上的基准价之一。该期货交割地位于俄克拉荷马州的库欣,这里也是美国石油现货市场的交割地。

2、英国北海轻质原油BRENT。世界原油贸易中约有80%的原油以它为基准油作价,主要包括的地区有:西北欧、北海、地中海、非洲以及部分中东国家如也门等。

3、阿联酋含硫原油DUBAI。从中东产油国生产或从中东销售往亚洲的原油都以它为基准油作价。其主要交易方式是场外交易或与其他标准油的价差交易。

4、远东市场分两种方式:

马来西亚轻质原油TAPIS。它是在东南亚代表轻质原油价格的典型原油,东南亚的轻质原油大部分以它为基准油作价。其主要交易方式是与其他标准油的价差交易。

印度尼西亚官方价ICP。以这种方式作价的主要有印尼原油以及远东地区部分国家的部分原油,如越南的白虎、中国的大庆等。

相对来说,国际成品油市场的发展历史较原油市场短,作价方式国际化程度相对较低。目前国际上主要有三大成品油市场,即欧洲的荷兰鹿特丹、美国的纽约以及亚洲的新加坡市场,各地区的成品油国际贸易都主要以该地区的市场价格为基准作价。燃料油是原油的下游产品,因此燃料油的价格走势与原油具有很强的相关性。我们对2001-2003年间纽约商品WTI原油期货和新加坡燃料油现货市场180CST高硫燃料油的价格走势进行了相关性分析,结果发现二者的价格相关性高达94.09%。

随着世界石油市场的发展和演变,现在许多原油长期贸易合同均用公式计算法,即选用一种或几种参照原油的价格为基础,再加升贴水,其基本公式为:P=A+D。其中:P为原油结算价格,A为基准价,D为升贴水

其中参照价格并不是某种原油某个具体时间的具体成交价,而是与成交前后一段时间的现货价格、期货价格或某报价机构的报价相联系而计算出来的价格。有些原油使用某个报价体系中对该种原油的报价,经公式处理后作为基准价;有些原油由于没有报价等原因则要挂靠其它原油的报价。

石油定价参照的油种叫基准油。不同贸易地区所选基准油不同。出口到欧洲或从欧洲出口,基本是选布伦特油(Brent);北美主要选西得克萨斯中质油(WTI);中东出口欧洲参照布伦特油,出口北美参照西得克萨斯中质油,出口远东参照阿曼和迪拜原油;中东和亚太地区经常把"基准油"和"价格指数"相结合定价,并都很重视升贴水。

(1)欧洲原油。

在欧洲,北海布伦特原油市场发展比较早而且比较完善,布伦特原油既有现货市场,又有期货市场。该地区市场发育比较成熟,英国北海轻质原油Brent已经成为该地区原油交易和向该地区出口原油的基准油,即交易原油基本上都参照布伦特原油定价。主要包括的地区有:西北欧、北海、地中海、非洲以及部分中东国家如也门等。其主要交易方式为IPE交易,价格每时每刻都在变化,成交非常活跃;此外,其他衍生物在场外交易。

布伦特原油现货价格可分为两种:即期布伦特现货价(DatedBrent)和远期布伦特现货价(15daygrent)。前者为指定时间范围内指定船货的价格;后者为指定交货月份,但具体交货时间未确定的船货价格,其具体交货时间需由卖方至少提前15天通知买方。在长期合同中参照即期布伦特原油价格定价(DatedBrent十升贴水)的主要原油有:

1阿尔及利亚撒哈拉混合油。

2利比亚安纳原油、布提夫勒原油、布雷加原油、锡代尔原油、塞里尔原油、锡尔提加原油和祖韦提奈原油。

3尼日利亚邦尼轻油、邦尼中油、布拉斯河原油、埃斯克拉沃斯原油、福卡多斯原油、彭宁顿原油、伊博多原油。

4沙特阿拉伯向欧洲出口的阿拉伯轻油、阿拉伯中油、阿拉伯重油和贝里超轻油。

5叙利亚轻油和苏韦迪耶原油。

6也门马里卜轻油和马西拉原油。

参照远期布伦特原油价格定价的原油主要为埃及的6种出口原油。

(2)北美原油。

与欧洲原油市场一样,美国和加拿大原油市场也已比较成熟。其主要交易方式为NYMEX交易,价格每时每刻都在变化,成交非常活跃;此外,还有场外交易。在该地区交易或向该地区出口的部分原油定价主要参照美国西得克萨斯中间基原油WTI(WestTexasIntermedium),如厄瓜多尔出口美国东部和墨西哥湾的原油、沙特阿拉伯向美国出口的阿拉伯轻油、阿拉伯中油、阿拉伯重油和贝里超轻油。

(3)中东原油。

中东地区原油主要出口北美、西欧和远东地区。其定价中参照的基准原油一般取决于其原油的出口市场。中东产油国出口油定价方式分为两类:一类是与其基准油挂钩的定价方式。另一类是出口国自己公布价格指数,石油界称为"官方销售价格指数"("官价",OSP)。阿曼石油矿产部公布的原油价格指数为MPM,卡塔尔国家石油公司公布的价格指数为QGPC(包括卡塔尔陆上和海上原油价格),阿布扎比国家石油公司为ADNOC价格指数(包括上查昆油、下查昆油、穆尔班油、乌姆舍夫油)。这些价格指数每月公布一次,均为追溯性价格。

MPM价格指数的计算程序是:

1计算某种原油价格上月的平均数;

2计算5个最大用户成交价的平均价;

3计算某种原油报价的平均价;

4计算以上三种平均价的平均价;

5将4的结果提交阿曼石油矿产部,作为MPM指数的决策参考价;

6阿曼石油矿产部公布MPM指数。

QGPC和ADNOC价格指数基本参考MPM指数来确定。官价指数是1986年欧佩克放弃固定价格之后才出现的,目前亚洲市场的许多石油现货交易与OSP价格挂钩。从OSP的定价机制可以看出,以上三种价格指数受所在国的影响较大,包括对市场趋势的判断和相应取的对策。

参照基准油定价的中东国家也区分不同市场。一般来说,对于出口北美地区的原油,则参照美国西得克萨斯中质油定价,对于出口欧洲的原油则参照北海布伦特原油定价,对于出口远东地区的原油则参照阿曼和迪拜原油的价格定价。除此之外,也有一些国家在参照原油的选择上,所有市场只用一种参照原油,但对不同市场则选用不同的升贴水。科威特对出口上述三种市场的原油,其参照定价原油都为阿拉伯中质油,但其对阿拉伯中质油的升贴水则不同。

(4)亚太原油。

在亚洲地区除普氏、阿格斯石油报价外,亚洲石油价格指数(APPI)、印尼原油价格指数(ICP)、OSP指数以及近两年才发展起来的远东石油价格指数(FEOP)对各国原油定价也有着重要的影响。原油长期销售合同中定价方法主要分为两类:一种以印尼某种原油的印尼原油价格指数或亚洲石油价格指数为基础,加上或减去调整价;另一种以马来西亚塔皮斯原油的亚洲石油价格指数为基础,加上或减去调整价。如越南的白虎油,其计价公式为印尼米纳斯原油的亚洲原油价格指数加上或减去调整价。澳大利亚和巴布亚新几内亚出口原油,其计价公式则以马来西亚塔皮斯原油的亚洲石油价格指数为基础。我国大庆出口原油的计价则以印尼米纳斯原油和辛塔原油的印尼原油价格指数和亚洲石油价格指数的平均值为基础。中国海洋石油总公司的出口原油既参考亚洲石油价格指数,也参考OSP价格指数。

A.亚洲石油价格指数(APPI)。

亚洲石油价格指数1985年4月开始报油品价格指数,1986年1月份开始报原油价格指数。该价格指数每周公布一次,报价基地为香港,报价系统由贸易公司SeapacServices进行管理和维护,数据处理由会计公司KPMGPeatMarwick在香港的办公室负责。指数公布时间为每周四的中午12:00时。参与原油价格评估的成员目前约有30个,但其具体身份不详。

各成员需要在每周的星期四之前将其对该周原油价格水平的估价提交指数数据处理公司。现阶段该指数有21种原油。各种原油价格计算方法如下:

1各成员分别按10美分的差价提出其价格幅度估计,如:15.30?15.40美元/桶;

2将各成员价格水平幅度中的低限进行简单平均,计算样本标准偏差;

3剔除低限与样本均值之差的绝对值超过一个样本标准偏差的价格估计;

4计算剩余价格估计值的平均值,即为该种原油的亚洲石油价格指数。

B.印尼原油价格指数(ICP)。

定某种原油的名称为X,那么该种原油的月度印尼原油价格指数计算方法如下:

1计算5种原油(阿联酋迪拜原油、澳大利亚吉普斯兰原油、印度米纳斯原油、阿曼原油和马来西亚塔皮斯原油)亚洲石油价格指数值的简单平均值;

2计算X原油亚洲石油价格指数与(1)项52周的平均值的价差;如果X原油没有亚洲石油价格指数,则商定石油价差;

3将上述5种原油亚洲石油价格指数的月度平均值与(2)相加;

4计算X原油普氏(Platt's)和瑞木(Rim)的报价平均值;

5计算上述最后两项平均值,即为X原油的印尼原油价格指数。

有的原油结算价的作价公式同时包括APPI和ICP两种指数所报的价格,如马来西亚国家石油公司(Petronas)塔皮斯原油的作价公式为:

(APPI×30%+Platt's×30%+Reuters×20%

+Telerate×20%)+升贴水

调整后的作价公式为:

(APPI×50%十Platt's×50%)十升贴水

C.远东石油价格指数(FEOP)。

远东石油价格指数的报价时间为早上5:45-8:00,在这段时间内,该指数的"石油报价组"将有关原油和油品价格通过计算机网络转给路透社新加坡公司处理,指数价格为报价的简单平均。该价格的协调和管理机构是新加坡的一家咨询公司--"石油贸易公司"(OilTradeAssociate)。如果报价组成员超过规定时间报价,其价格数据的处理方式为:如果价格比已报价格的最低或最高价低或高25%,报价无效;如果价格不属于上述情况,则价格作为计算指数的数据处理。该指数的报价组成员共有36家公司。

应该注意的是,原油价格构成和水平与交货方式相关。按照国际惯例,如按FOB价格交货,则由买方负担交割点之后的运费和其他相关费用。按C+F或CIF价交货,则由卖方支付到达指定交割点之前的运费及其他相关费用。在贸易双方确定原油定价公式时,交货方式是主要考虑因素。

大连油是以美油为报价基础

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。